PME et grandes entreprises

Crédits d'impôt

Développement des affaires électroniques

IMPORTANT

- Des modifications importantes ont été annoncées dans le Budget 2024-2025 du gouvernement (mars 2024).

- Veuillez consulter la section «Changements importants pour 2025» ci-dessous pour plus de détails.

Cette mesure fiscale vise à consolider le développement des technologies de l’information (TI) dans l’ensemble du Québec. Elle permet aux entreprises spécialisées qui exercent des activités innovantes à forte valeur ajoutée dans le secteur des TI d’obtenir un crédit d’impôt pouvant atteindre un maximum annuel de 25 000 $ par employé admissible.

Caractéristiques de l’aide fiscale

Taux du crédit

Il s’agit d’un crédit d’impôt égal à 30 % (24 % remboursable et 6 % non remboursable) du salaire admissible versé par la société à des employés admissibles.

Critères d’admissibilité

Sociétés admissibles

Votre société pourrait être admissible si les activités qu’elle exerce sont principalement dans les domaines de la conception de systèmes informatiques ou de l’édition de logiciels et qu’elles sont effectuées dans un établissement situé au Québec.

Votre société doit démontrer :

- qu’au moins 75 % de ses activités sont des activités du secteur des TI1 et qu’au moins 50 % font partie des codes SCIAN 541514, 541515, 513211, 513212 et, à certaines conditions, 561320 et 561330 pour l’année d’imposition visée par la demande d’attestation d’admissibilité ou pour l’année d’imposition précédente;

- que ses activités regroupées sous les codes SCIAN 541514, 541515, 513211, 513212, 561320 et 561330 consistent notamment, dans une proportion d’au moins 75 %, en des services fournis ultimement à des personnes avec lesquelles elle n’a aucun lien de dépendance ou en des services relatifs à des applications qu’elle a développées et qui sont utilisées exclusivement à l’extérieur du Québec;

1 Les activités du secteur des TI désignent les activités regroupées sous les codes 334110, 334220, 334410, 417310, 449212, 513211, 513212, 51821, 541514, 541515 et, à certaines conditions, 561320 et 561330 du Système de classification des industries de l’Amérique du Nord (SCIAN) 2022 version 1.0.

- qu’elle a maintenu en tout temps, pour une année d’imposition donnée, un minimum de six employés admissibles à temps plein. Toutefois, des règles particulières s’appliquent aux transferts d’activités et aux démarrages d’entreprises au Québec.

Employés admissibles

Pour être admissible, l’employé doit occuper un emploi à temps plein dont les fonctions consistent, dans une proportion d’au moins 75 %, à entreprendre, à superviser ou à soutenir directement des travaux relatifs à l’exécution d’une activité admissible.

Activités admissibles

- Le service-conseil en TI lié à la technologie, au développement de systèmes ou aux processus et solutions d’affaires électroniques qu’une société rend à une personne pour autant que ce service-conseil se rapporte soit au développement, à l’intégration, à l’entretien ou à l’évolution de systèmes d’information ou d’infrastructures technologiques, soit à la conception ou au développement de solutions de commerce électronique ou encore au développement de services de sécurité et d’identification pouvant être réalisé pour cette personne.

- Le développement ou l’intégration :

- de systèmes d’information;

- d’infrastructures technologiques.

-

et, si elle est accessoire à ce développement ou cette intégration exercée par la société, toute activité relative :

- à l’entretien ou à l’évolution ;

- à la conception ou le développement de solutions de commerce électronique permettant une transaction monétaire entre la personne, pour le compte de qui cette conception ou ce développement a été réalisé, et la clientèle de cette personne.

- Le développement de services de sécurité et d’identification.

Exemples d’activités exclues

- Les activités qui ne sont pas principalement liées aux affaires électroniques.

- L’exploitation d’une solution d’affaires électroniques (par exemple, le traitement des transactions électroniques au moyen d’un site Web transactionnel).

- La gestion ou l’exploitation de systèmes informatiques, d’applications ou d’infrastructures découlant d’activités d’affaires électroniques.

- L’exploitation d’un centre de relations clients.

- Les activités d’installation de matériel et de formation.

- Les tâches administratives.

- Les activités se rapportant à un système d’information concernant le marketing qui visent à accroître la visibilité d’une entreprise et à promouvoir ses biens et services auprès d’une clientèle actuelle ou potentielle.

Salaires admissibles

Le salaire admissible désigne le revenu d’emploi généralement calculé en vertu de la Loi sur les impôts du Québec. Il correspond au salaire versé à un employé jusqu’à concurrence de 83 333 $ par année.

Exigences particulières

Pour avoir droit à ce crédit, votre société doit obtenir chaque année une attestation de société et une attestation d’employés délivrées par Investissement Québec.

Honoraires

Des honoraires sont exigés pour l’analyse de toute demande d’admissibilité. Pour en savoir plus, renseignez-vous auprès d’un conseiller d’Investissement Québec ou consultez la grille de tarification sur notre site Internet.

Comment obtenir le crédit?

- Remplissez les demandes d’attestation de société et d'employés et faites-les-nous parvenir après la fin de votre exercice financier.

- Investissement Québec confirmera votre admissibilité après analyse de votre dossier.

- Si vous avez des questions, contactez l’un de nos experts au

1 844 474-6367.

Des honoraires sont exigés pour l’analyse des demandes d’admissibilité.

Documents

Formulaires

Nouvelle version septembre 2023

Aucune version antérieure du formulaire ne pourra être utilisée après le 31 décembre 2023. Dans le cas contraire, Investissement Québec exigera le dépôt d’une nouvelle demande, occasionnant des délais de traitement.

Demande d'attestation - Société et Employés

Demande d'attestation - Société et Employés

Vous aimeriez profiter de votre remboursement dès maintenant?

C’est possible! Si votre entreprise est admissible à ce crédit d’impôt, vous pourriez vous prévaloir du financement des crédits d’impôt remboursables pour disposer plus rapidement des liquidités. Pour en savoir plus, communiquez avec l’un de nos experts en financement au 1 844 474-6367.

Nouveautés pour 2025

Changements importants Ouvrir/Fermer

Voici un résumé de la direction des mesures fiscales des modifications annoncées le 12 mars 2024 par le ministère des Finances du Québec dans le cadre du discours sur le Budget 2024-2025 :

- Retrait du plafond de 83 333 $ actuellement applicable au salaire admissible d’un employé admissible.

- Instauration d’un seuil d’exclusion par employé admissible dans le calcul du crédit d’impôt. Une société admissible devra soustraire, pour une année d’imposition, du salaire admissible engagé et versé à l’égard d’un employé admissible, le montant correspondant au salaire exclu pour cette année d’imposition.

- Le salaire exclu sera le moindre des montants suivants :

- Le montant correspondant au salaire admissible engagé et versé à l’égard d’un employé admissible pour l’année d’imposition;

- Le montant correspondant au seuil d’exclusion applicable au salaire admissible de l’année, soit le montant pris en compte pour le calcul du crédit d’impôt personnel de base pour l’année civile dans laquelle débute l’année d’imposition de la société admissible (18 056 $ en 2024). Ce montant sera ajusté pour tenir compte du nombre de jours de l’année d’imposition de la société admissible où l’employé se qualifie à titre d’employé admissible.

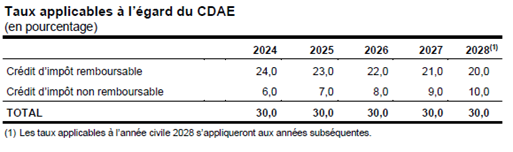

- Le taux de 6 % du crédit d’impôt non remboursable sera majoré annuellement d’un point de pourcentage pour atteindre 10 % en 2028. De façon correspondante, le taux de 24 % du crédit d’impôt remboursable sera diminué annuellement de même pourcentage, pour atteindre 20 % en 2028.

- Le tableau ci-dessous présente les taux du crédit d’impôt remboursable et du crédit d’impôt non remboursable à la suite des modifications apportées.

Date d’application

- Les modifications relatives à l’instauration d’un seuil d’exclusion et au retrait du plafond s’appliquent à l’égard d’une année d’imposition qui débute après le 31 décembre 2024.

- Les modifications apportées aux taux des crédits d’impôt prendront effet le 1er janvier de chaque année civile concernée.

- Une société admissible, dont l’année d’imposition chevauche deux années civiles, devra tenir compte des taux en vigueur pour l’année civile dans laquelle débute son année d’imposition dans le calcul des crédits d’impôt.

Avril 2024