Une société de financement

Produits financiers

Production de titres multimédias

IMPORTANT

- Des modifications importantes ont été annoncées dans le Budget 2024-2025 du gouvernement (mars 2024).

- Veuillez consulter la section «Changements importants pour 2025» ci-dessous pour plus de détails.

Cette mesure fiscale vise à favoriser la production de titres multimédias au Québec. Elle permet aux sociétés admissibles d’obtenir un crédit d’impôt remboursable.

Caractéristiques de l’aide fiscale

Taux de crédit

Il s’agit d’un crédit d’impôt remboursable pouvant atteindre 37,5 % de la dépense de main-d’œuvre admissible.

Critères d’admissibilité

Clientèles admissibles

Votre société pourrait être admissible si elle possède un établissement au Québec et qu’elle produit des titres multimédias admissibles.

Titres multimédias admissibles

- Les titres doivent être édités sur un support électronique, être régis par un logiciel permettant l’interactivité et comporter, dans un volume appréciable, trois des quatre éléments suivants : texte, son, images fixes ou images animées. Il faut noter que les images vidéo ne peuvent compter pour plus d’une composante média.

- Les titres connexes comme les films d’animation numérique liés à un titre multimédia admissible produit par votre société. Toutefois, la dépense de main-d’œuvre relative au titre multimédia principal auquel le titre connexe est lié doit être égale ou supérieure à un million de dollars.

Travaux de production admissibles

Les travaux de production admissibles relatifs à un titre désignent les travaux effectués pour réaliser les étapes de production du titre, depuis la conception et indéfiniment par la suite.

Dépenses de main-d’œuvre admissibles

Les dépenses doivent avoir été engagées par le producteur pour des travaux de production admissibles. Les dépenses de main-d’œuvre désignent l’ensemble des montants suivants* :

- les traitements et les salaires versés aux employés admissibles;

- la partie des montants versés à un sous-traitant ayant un lien de dépendance avec le producteur multimédia pour la réalisation de travaux de production admissibles effectués par des employés du sous-traitant dans un établissement situé au Québec;

- 50 % des montants versés à un sous-traitant n’ayant pas de lien de dépendance avec le producteur multimédia pour la réalisation de travaux de production admissibles au Québec.

*Notez que les dépenses de main-d’œuvre admissibles correspondent aux dépenses de

main-d’œuvre spécifiées ci-dessus, diminuées du montant des aides gouvernementales ou non gouvernementales liées à celles-ci.

Exigences particulières

Pour avoir droit à ce crédit, votre société doit d’abord détenir un certificat initial d’admissibilité valide délivré par Investissement Québec certifiant que le titre produit ou à produire répond favorablement aux règles en vigueur. Par la suite, la société doit obtenir, pour chaque exercice financier à l’égard duquel elle désire réclamer le crédit d’impôt, une attestation annuelle d’admissibilité à l’égard des travaux de production qui sont en lien avec le titre multimédia admissible.

Honoraires

Investissement Québec exige des honoraires pour les certificats et les attestations d’admissibilité qu’elle délivre. Pour en savoir plus, renseignez-vous auprès d’un conseiller d’Investissement Québec ou consultez la grille de tarification sur notre site Internet.

Comment obtenir le crédit?

- Remplissez la demande de certificat initial et la demande d'attestation de travaux de production (volet général), et faites-les-nous parvenir.

- Investissement Québec confirmera votre admissibilité après analyse de votre dossier.

- Si vous avez des questions, contactez l’un de nos experts au

1 844 474-6367.

Des honoraires sont exigés pour l’analyse des demandes d’admissibilité.

Documents

- Fiche détaillée - Volet général

- Fiche détaillée - Sociétés spécialisées

- Grille de tarification

Formulaires

- Demande de certificat initial - Volet général

- Demande d'attestation de travaux de production - Volet général

Demande d'attestation de société spécialisée et de travaux de production - Volet spécialisé

Demande d'attestation de société spécialisée et de travaux de production - Volet spécialisé

Vous aimeriez profiter de votre remboursement dès maintenant?

C’est possible! Si votre entreprise est admissible à ce crédit d’impôt, vous pourriez vous prévaloir du financement des crédits d’impôt remboursables pour disposer plus rapidement des liquidités. Pour en savoir plus, communiquez avec l’un de nos experts en financement au 1 844 474-6367.

Nouveautés pour 2025

Changements importants Ouvrir/Fermer

Voici un résumé de la direction des mesures fiscales des modifications annoncées le 12 mars 2024 par le ministère des Finances du Québec dans le cadre du discours sur le Budget 2024-2025 :

- Retrait du plafond de 100 000$1 actuellement applicable à l’égard d’un traitement ou salaire visé à la définition de « dépense de main-d’œuvre admissible » engagé dans l’année et versé à un employé admissible de la société ou d’un sous-traitant avec lequel la société a un lien de dépendance au moment de la conclusion du contrat. 1 Toutefois, 20 % du nombre de tels employés admissibles n’étaient pas assujettis au plafond de l’aide.

- Instauration d’un seuil d’exclusion applicable au traitement ou salaire relatif aux travaux de production admissibles dans le calcul du crédit d’impôt (volet général et spécialisé).

- Une société devra soustraire du traitement ou salaire relatif aux travaux de production admissibles qu’elle a engagé et versé à l’égard d’un employé admissible, le traitement ou salaire exclu pour cette année d’imposition. Il en sera de même pour la partie de la contrepartie que la société a versée à un sous-traitant avec lequel elle a un lien de dépendance au moment de la conclusion du contrat pour des travaux de production admissibles

- Le traitement ou salaire exclu sera le moindre de:

- Le traitement ou salaire relatif aux travaux de production admissibles engagé et versé par la société admissible à l’égard de l’employé admissible pour l’année d’imposition ou qu’un sous-traitant avec lequel la société a un lien de dépendance a engagé et versé à l’égard d’un employé admissible pour des travaux de production admissibles pour l’année d’imposition.

- Le seuil d’exclusion est le montant pris en compte dans le calcul du crédit d’impôt personnel de base pour l’année civile dans laquelle débute l’année d’imposition de la société admissible (18 056 $ en 2024). Ce montant sera ajusté pour tenir compte du nombre de jours de l’année d’imposition de la société admissible où l’employé admissible. Ce montant est indexé annuellement.

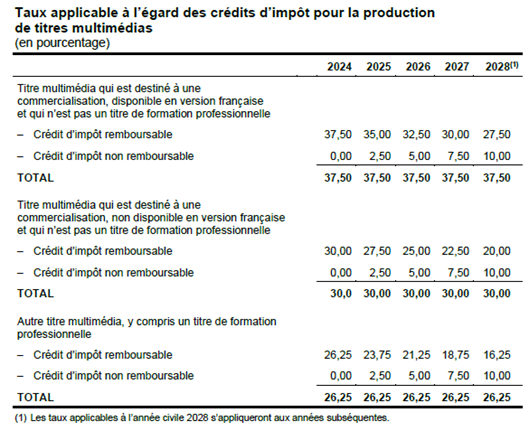

- Instauration d’un crédit d’impôt non remboursable dont le taux initial sera de 2,5 % en 2025 et sera majoré annuellement de 2,5 points de pourcentage pour atteindre 10 % en 2028 et de façon correspondante, les taux actuels des crédits remboursables seront diminués jusqu’en 2028.

- Le tableau ci-dessous présente les taux du crédit d’impôt remboursable et du crédit d’impôt non remboursable à la suite des modifications apportées.

Date d’application

- Les modifications relatives à l’instauration d’un seuil d’exclusion et au retrait du plafond s’appliquent à l’égard d’une année d’imposition qui débute après le 31 décembre 2024.

- Les modifications apportées aux taux des crédits d’impôt prendront effet le 1er janvier de chaque année civile concernée.

- Une société admissible, dont l’année d’imposition chevauche deux années civiles, devra tenir compte des taux en vigueur pour l’année civile dans laquelle débute son année d’imposition dans le calcul des crédits d’impôt.

Avril 2024